El Real Decreto-ley 13/2022, de 26 de julio (BOE 27 de julio de 2022), crea un nuevo sistema de cotización por rendimientos netos para los trabajadores autónomos. Entre sus novedades encontramos:

- Cuota reducida de 80 euros mensuales entre los años 2023 y 2025 por el inicio de una actividad por cuenta propia.

- Se establecen unas tablas de cotización en función de los rendimientos que obtengan durante los ejercicios 2023, 2024 y 2025 los trabajadores incluidos en el RETA deberán cotizar en función de los rendimientos íntegros obtenidos.

- Hasta seis cambios anuales de base de cotización.

- Se adaptan las bonificaciones y reducciones en la cotización al Régimen Especial de Trabajadores Autónomos a la cotización por tramos.

- Se introducen dos nuevos supuestos para acceder al cese de actividad: reducción de plantilla o mantenimiento de deudas.

Además, con posterioridad a la publicación del Real Decreto-ley 13/2022, mediante el Real Decreto-ley 14/2022, de 1 de agosto (BOE 2 de agosto de 2022), se introducen las siguientes novedades, también con efectos de 1 de enero de 2023.

- La Inspección de Trabajo podrá proponer una base de cotización superior a la mínima del tramo I de la tabla general en los supuestos de altas de oficio, en los que, asimismo, no procederá la regularización de la cotización en los períodos que se determinan.

- Se reduce el plazo de devolución de las diferencias de cotización a los trabajadores por cuenta propia una vez efectuada la regularización correspondiente.

- La bonificación de cuotas para los trabajadores autónomos durante los períodos de descanso por nacimiento, adopción, guarda con fines de adopción, acogimiento, riesgo durante el embarazo o riesgo durante la lactancia natural, se calculará sobre la base media que esas trabajadoras tuvieran en los doce meses anteriores a la fecha en que cesaron su actividad.

- Los trabajadores autónomos con un grado de discapacidad igual o superior al 33%, o víctimas de violencia de género o terrorismo, puedan beneficiarse de la cuota reducida (art. 38 ter de la LETA) durante un período de tiempo superior.

- Se permite la compatibilidad de la prestación por cese de actividad y el alta en Seguridad social si bien con el límite del salario mínimo interprofesional.

Entrada en vigor y periodo

La normativa analizada entrará en vigor el día 1 de enero de 2023. No obstante, la implantación de esta modificación se hará de forma gradual.

El nuevo sistema se desplegará en un periodo máximo de nueve años, con revisiones periódicas cada tres años (el periodo inicial de implantación va de 2023-2025). (D.T. 1.ª del Real Decreto-ley 13/2022, de 26 de julio).

Cuota reducida de 80 euros mensuales entre los años 2023 y 2025 por el inicio de una actividad por cuenta propia

Durante el periodo comprendido entre los años 2023 y 2025, se establece una cuota reducida de 80 euros mensuales para los casos de alta inicial en el RETA o aquellos casos en los que el autónomo no hubieran estado en situación de alta en los dos años inmediatamente anteriores a los efectos del alta. (D.T. 5.ª y nuevo art. 38 ter de la LETA).

Esta medida se aplica durante los 12 primeros meses y se podrá prorrogar por otros 12 meses en caso de que los rendimientos durante el primer año sean inferiores al Salario Mínimo Interprofesional.

Cuando los trabajadores por cuenta propia o autónomos tengan un grado de discapacidad igual o superior al 33 por ciento, o sean víctimas de violencia de género o víctimas de terrorismo (art. 38.10 ter de la LETA según Real Decreto-ley 14/2022, de 1 de agosto), la cuantía de la cuota reducida será, entre los años 2023 y 2025, de 80 euros mensuales hasta la finalización de los primeros veinticuatro meses naturales completos, y de 160 euros a partir del mes vigesimoquinto.

A TENER EN CUENTA. Esta figura jurídica sustituirá a la tarifa plana de autónomos.

Tablas de cotización en función de los rendimientos que obtengan durante los ejercicios 2023, 2024 y 2025

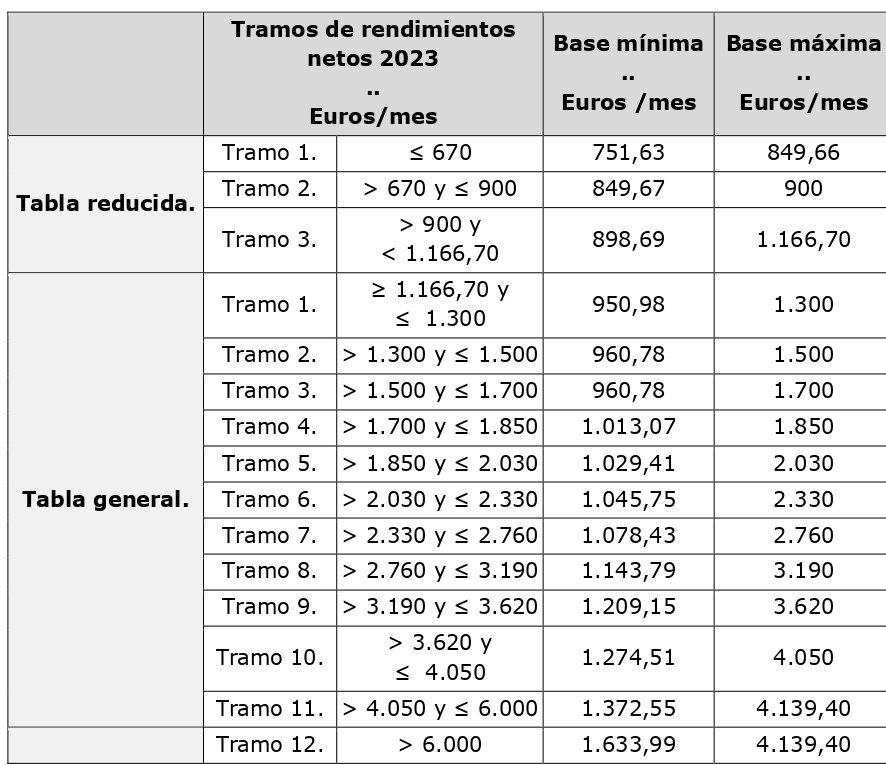

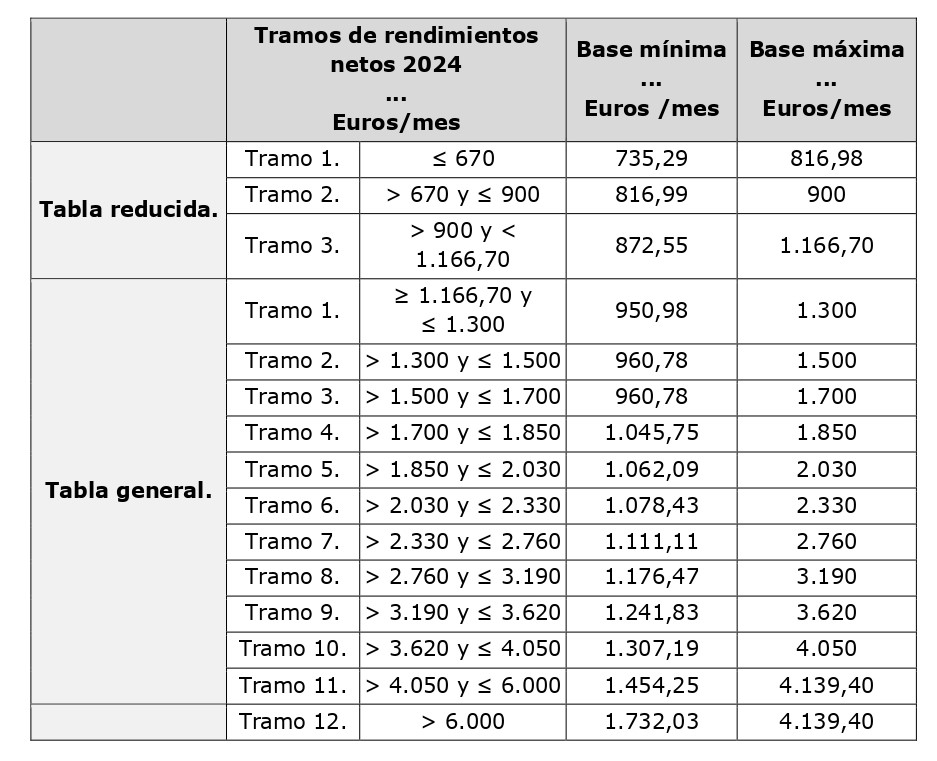

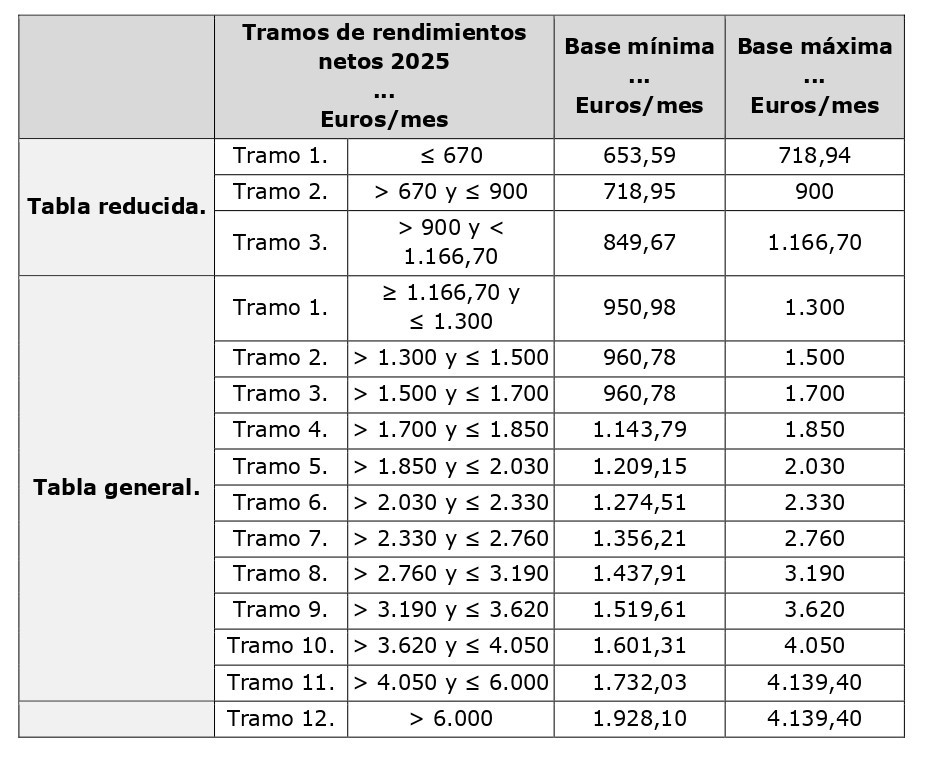

Los trabajadores incluidos en el RETA deberán cotizar en función de los rendimientos íntegros obtenidos (calculados de acuerdo con lo establecido en el art. 308.1 de la LGSS). La persona trabajadora autónoma cotizará por la base de cotización que corresponda a su tramo de ingresos conforme a las tablas generales y reducidas vigentes para cada año en este periodo 2023 a 2025 (D.T. 1ª):

Tramos de rendimientos netos 2023

Tramos de rendimientos netos 2024

Tramos de rendimientos netos 2025

El nuevo sistema contempla tramos de cotización progresiva desde 2023 hasta 2025 sujetos a una horquilla de rendimientos íntegros.

- Cuota mínima: en 2023, los trabajadores por cuenta propia con un rendimiento neto por debajo de 670 euros pagarán 230 euros al mes. En 2024 pagarán 225, y en 2025 la cuota será de 200 euros.

- Cuota máxima: en el otro tramo de la escala, los autónomos que coticen por la máxima (más de 6.000 euros), abonarán 500 euros en 2023, 530 en 2024 y, en 2025, la cuota será de 590 euros.

Hasta seis cambios anuales de base de cotización (tramo)

Los trabajadores incluidos en el RETA podrán cambiar hasta seis veces al año la base por la que vengan obligados a cotizar, eligiendo otra dentro de los límites mínimo y máximo que les resulten aplicables en cada ejercicio, siempre que así lo soliciten a la Tesorería General de la Seguridad Social, con los siguientes efectos (nuevo art. 45 del Real Decreto 2064/1995, de 22 de diciembre):

- 1 de marzo, si la solicitud se formula entre el 1 de enero y el último día natural del mes de febrero.

- 1 de mayo, si la solicitud se formula entre el 1 de marzo y el 30 de abril.

- 1 de julio, si la solicitud se formula entre el 1 de mayo y el 30 de junio.

- 1 de septiembre, si la solicitud se formula entre el 1 de julio y el 31 de agosto.

- 1 de noviembre, si la solicitud se formula entre el 1 de septiembre y el 31 de octubre.

- 1 de enero del año siguiente, si la solicitud se formula entre el 1 de noviembre y el 31 de diciembre.

A TENER EN CUENTA. Esta opción podrá ser utilizada en caso de que durante el año en curos los rendimientos obtenidos varíen.

Para más información acerca de la cotización para autónomos, no dudes en ponerte en contacto con cualquiera de nuestros despachos. Nuestro equipo de expertos resolverá todas tus dudas y te asesorará debidamente.