Nuevo valor de referencia para bienes inmuebles

La Ley 11/2021 de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal, ha establecido un nuevo valor, “valor de referencia”, que sirve para determinar el valor de mercado de cara a la tenencia de inmuebles y operaciones de compraventa.

El valor de referencia es el determinado por la Dirección General del Catastro como resultado del análisis de los precios de todas las compraventas de inmuebles que se realizan ante fedatario público, en función de las características catastrales de cada inmueble.

Por tanto, la Ley presume que el valor de referencia de Catastro se corresponde con el de mercado. Y son los contribuyentes los que, si no están de acuerdo, deben demostrar lo contrario, siendo, hasta el 31/12/2021, la Administración la que debía iniciar una comprobación de valores.

Por tanto, con la entrada en vigor del valor de referencia de Catastro, éste valor se presume que es el de mercado, y constituye la base imponible del ITPyAJD y del ISD, debiéndose tributar conforme a dicho valor, independientemente del valor por el que se haya escriturado, excepto que sea superior, en cuyo caso, prevalecerá sobre el valor de referencia. En caso de que el inmueble no tenga asignado un valor de referencia, los contribuyentes están obligados a tributar por el “valor de mercado”.

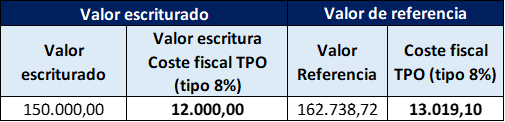

Veamos un ejemplo. Supongamos la adquisición de un piso, en el que las partes han acordado un precio de venta de 150.000€, perteneciendo a la parte transmitente desde el año 1981, no habiendo efectuado ningún tipo de obra o mejora.

Hasta el 31/12/2021, la base del ITPyAJD sería el valor real del inmueble, ofreciendo el Servicio de Valoración de bienes inmuebles de la Comunidad Autónoma competente, en función de los datos que se solicitan, la siguiente valoración e implicaciones fiscales:

Es decir, en caso de tributar conforme al valor escriturado, la Administración, en caso de no estar conforme, debería iniciar un procedimiento de comprobación de valores, lo que se antoja poco probable, a la vista de la valoración que considera para dicho inmueble.

¿Qué ocurre desde el 01/01/2022, con el valor de referencia en vigor?

En Sede Electrónica del Catastro encontramos el siguiente valor de referencia para el inmueble de referencia, con las siguientes implicaciones fiscales:

En este caso, el contribuyente puede tributar conforme al valor escriturado, previendo que la Administración inicie un procedimiento de comprobación limitada, o de verificación de datos, que finalizará con una liquidación, que podrá ser recurrida, (incrementada con intereses de demora y, posiblemente, con la imposición de una sanción).

O bien, puede tributar conforme al valor de referencia y, posteriormente, solicitar la rectificación de la autoliquidación presentada con solicitud de devolución de ingresos indebidos.

En ambos casos, la Administración resolverá previo informe preceptivo y vinculante de la Dirección General del Catastro que ratifique o corrija el valor impugnado, correspondiendo la carga de la prueba al contribuyente, pudiendo aportar, entre otras, tasaciones de expertos independientes, imágenes y/o actas notariales que justifiquen el estado real del inmueble, así como cualquier otro medio de prueba admisible en Derecho y que considere en su legítima defensa.

A efectos del IRPF, para el cálculo de la variación patrimonial que se produzca en sede del transmitente, el valor de referencia no tiene efectos, ni a futuro, cuando el adquirente que tributa conforme al valor de referencia transmita el inmueble, dado que ésta se calculará en función del importe real obtenido y no conforme al valor de referencia.

Por otro lado, hemos de tener en cuenta que, en el supuesto de que no se impugne el valor de referencia, éste servirá de base para el Impuesto sobre el Patrimonio, lo que puede implicar que, en aquellas Comunidades Autónomas en las que la tributación por el ISD esté muy bonificada y apenas suponga tributación al heredar o recibir el inmueble en donación, si el valor del inmueble es elevado, el coste fiscal se pague año a año en el Impuesto sobre el Patrimonio.

Finalmente señalar que, el valor de referencia de los inmuebles se determinará, año a año, y será facilitado a través de la Línea Directa del Catastro y en las Gerencias del Catastro, donde se podrá acudir con cita previa. En caso de disconformidad con los datos descriptivos del inmueble en el Catastro, se podrán instar, ante la Dirección General del Catastro, los procedimientos catastrales de incorporación o revisión previstos en la norma (subsanación de discrepancias, rectificación de errores materiales…).

Sonia Zatarain Lobera